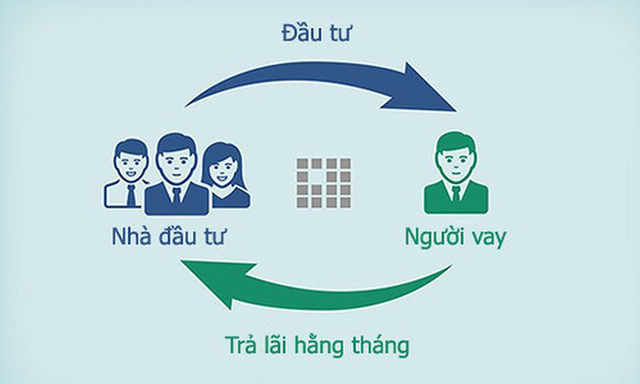

P2P Lending (cho vay ngang hàng) đang rộ lên như là sân chơi mới cho nhà đầu tư khi các công ty hứa hẹn về một tỷ suất sinh lời khá cao. Tuy nhiên, cũng có nhiều ý kiến cho rằng mô hình này còn tiềm ẩn nhiều rủi ro do chưa có cơ sở pháp lý để quản lý.

Hãy cùng vayonline247 tìm hiểu về mô hình đầu tư đầy tiềm năng này nhé

Kênh đầu tư P2P lending đầy tiềm năng

Trong khi lãi suất tiền gửi ngân hàng ngày càng giảm mạnh thì P2P Lending du nhập vào Việt Nam như một xu hướng của ngành công nghệ tài chính 4.0. Hình thức này đã cho thấy những thành công nhất định tại một số nền kinh tế Anh, Mỹ, Singapore,…Với một số nhà đầu tư đã tham gia lĩnh vực này, P2P Lending dược xem là kênh đầu tư mang lại lợi nhuận hấp dẫn.

Mặt khác, đây cũng là kênh hút vốn cho dự án của các doanh nghiệp, hộ kinh doanh. Tại Việt Nam, gần đây, cộng đồng nhà đầu tư có xu hướng bắt đầu phân bổ khoản đầu tư cho kênh P2P Lending bên cạnh các hình thức đầu tư truyền thống.

Anh Đỗ Mạnh Cường, một nhà đầu tư cho hay, thời gian đầu khi tiếp xúc với P2P Lending, anh đã mất vài tháng cân nhắc rồi mới quyết định đầu tư. Sau hơn 3 tháng đầu tư trải nghiệm, cho rằng công ty minh bạch, lợi nhuận thu về như kỳ vọng, anh đã quyết định gắn bó với P2P Lending.

Trái ngược, anh Bùi Long – một nhân viên văn phòng không được hưởng “trái ngọt” từ hình thức đầu tư này. Bị thu hút bởi những lời mời chào có cánh của một công ty P2P Lending, anh quyết định gom tiền đầu tư, gọi thêm vốn từ bạn bè đầu tư vào đây. Trái với kỳ vọng, anh không nhận được thông tin rõ ràng, thời hạn tất toán hợp đồng không như cam kết, công ty liên tục báo chậm trả và hoàn tiền đầu tư nhỏ giọt.

Tương tự anh Long, nhiều nhà đầu tư qua P2P Lending cùng nỗi lo tương tự khi một số công ty hoạt động theo mô hình này còn thiếu cả về chuyên môn lẫn kinh nghiệm vận hành, ảnh hưởng trực tiếp đến hiệu quả đầu tư của nhà đầu tư.

Kênh đầu tư tiềm năng nhưng cũng tiềm ẩn rủi ro

Hiện nay, dù hình thức P2P lending phát triển rất mạnh. Thị trường đã có hàng trăm công ty fintech đang hoạt động, nhưng không phải công ty nào cũng hoạt động minh bạch, hiệu quả. Kèm theo đó là chưa có 1 chế tài cụ thể nào để quản lý khiến cho cả người vay và nhà đầu tư bị loạn thông tin.

Trước thực trạng này, TS Nguyễn Trí Hiếu, chuyên gia tài chính – ngân hàng nhìn nhận: Bản chất P2P Lending là mô hình công nghệ kết nối, mục đích nền tảng này ra đời nhằm kết nối người cần vốn là những doanh nghiệp, hộ kinh doanh uy tín, minh bạch, có khả năng trả nợ tốt với cộng đồng nhà đầu tư. Tuy nhiên, đã không ít tổ chức lừa đảo, trá hình P2P Lending lấy tiền của những nhà đầu tư “nhẹ dạ cả tin”.

Hơn nữa, cũng có rất nhiều công ty P2P Lending nổi lên như một phong trào, bản thân những người thành lập, đội ngũ chuyên gia chưa có đủ năng lực, kinh nghiệm để làm tốt công tác quản lý rủi ro, không sàng lọc được khách hàng tốt dẫn đến nợ xấu thiếu kiểm soát.

Cơ chế kiểm soát để giảm thiểu rủi ro khi đầu tư

Thực tế, sự phát triển của kinh tế và công nghệ luôn đi trước các chế tài pháp lý nên bản thân các công ty P2P Lending cần ý thức được tầm quan trọng của việc xây dựng hệ thống quản lý rủi ro bảo vệ quyền lợi cho chính nhà đầu tư.

Trong khi chờ cơ chế quản lý, để tránh rủi ro cho bản thân, ông Tạ Thanh Long, CEO của vayonline247 – một startup đi đầu trong lĩnh vực P2P lending chia sẻ: Người dùng nên tìm tới website chính thức của đơn vị cung cấp dịch vụ, kiểm tra có phải công ty đăng ký kinh doanh đúng pháp luật Việt Nam hay không. Ngoài ra nên tìm hiểu thêm các hoạt động của công ty có được công bố công khai trên website và rộng khắp trên các phương tiện truyền thông chính thống như báo điện tử uy tín hay các Đài truyền hình hay không? Các quy định Lãi Phí có rõ ràng trước khi vay hay không? Chính sách bảo mật thông tin, quyền riêng tư của người dùng như nào?Với các thông tin cơ bản trên, nếu người dùng tìm hiểu kỹ chút sẽ tránh gặp phải những công ty trá hình.

Trước tiên trên hệ thống ứng dụng sản phẩm chúng tôi công khai minh bạch hai yếu tố: Cho vay và Vay tiền. Trong các yếu tố này, vayonline247 đều công khai các khoản lãi phí, thời hạn… Trong điều khoản chúng tôi đưa ra quy định rõ ràng về phí phạt quá hạn thì được tính thế nào. Có thể thấy các phần phí lãi chúng tôi đều minh bạch, minh bạch trước khi người vay quyết định vay.

Theo Ông Long, từ những khoản tiền nhàn rỗi, nhà đầu tư chỉ cần lựa chọn các cơ hội đầu tư từ những danh mục có sẵn, và sàn P2P Lending sẽ chịu trách nhiệm quản lý, cập nhật thông tin, thông báo tình hình các khoản đầu tư một cách thường xuyên. Nhà đầu tư hay người vay có thể tham gia P2P Lending mọi lúc, mọi nơi, không phân biệt khoảng cách địa lý, vùng miền…

Một khi có hành lang pháp lý, nhà đầu tư sẽ phần nào hạn chế bớt rủi ro. Tuy nhiên, các nhà đầu tư vẫn luôn phải tỉnh táo trước những lời mời chào vô căn cứ, thông tin thiếu minh bạch để đảm bảo quyền lợi của bản thân. Việc lựa chọn kênh đầu tư không chỉ đánh giá dựa trên biên độ lợi nhuận hấp dẫn còn là hệ thống quản lý rủi ro, minh bạch, uy tín, ban lãnh đạo có năng lực, kinh nghiệm để lựa chọn và đầu tư, giúp giảm thiểu rủi ro, đảm bảo quyền lợi đầu tư.